ノックアウトオプションに限りませんが、早い段階から税金の仕組みについては知っておくべきです。もちろん儲かってなければ課税はされませんが、将来的に儲けるつもりでやるなら、最初からいくら儲かったらいくら税金を納めるべきなのか知っておきましょう。その方が、いざ儲かったあとに慌てずに済みます。

FXにおける3種類の納税パターン

a.国内FX会社の個人口座:申告分離課税

金融庁に認可されている、日本国内で正式に運営されているFX会社では、申告分離課税という仕組みで課税されます。ノックアウトオプションが取引できるIG証券やFOREX.comもこのカテゴリに含まれます。

この仕組みはつまり「どれだけFXで利益が出ても、本業の収入とは分離して、FXだけに課税される」仕組みのことで、利益額がいくらだろうと税率は一律で20%(+0.315%の復興特別所得税が2037年まで課税されます)。

以下にこの申告分離課税の特徴を列挙します

損益通算ができる

FX以外の先物商品と、損益を通算できます。対象になるのは、くりっく365などの取引所FXや商品先物取引、日経225先物、金利先物取引等など。株式取引や仮想通貨取引は対象外です。

たとえばFXで100万円勝ち、日経225先物で50万円負けたら、課税の対象となるのは50万円(50万円が税金の対象になる)です。

損失を繰り越せる

3年間の損失を繰り越せます。

1年目、2年目で合計100万円負けていて、3年目に100万円勝った場合は、税金は発生しません。

つまり、負けた場合にも確定申告することが大切です。

投資に関係する支出を経費にできる

投資に限らず、すべての税金は、「出た利益-使った経費=所得」に課税されます。つまり使った経費が大きいほど残る所得が小さくなるため、課税額も下がります。

※小規模経営者や個人事業主が食事やタクシーなどの領収書をほしがるのは、これらが経費として認められるためです。領収書さえあれば、打ち合わせ(食事)、交通費(タクシー移動)として申請すれば認められるため。

ですので、FXで出た利益に対しても、直接トレードをするために使った費用は経費として認めてもらえます。

<主に経費になる項目>

- トレードに使ったパソコンやスマートフォンの本体料金

- セミナー受講料

- 懇親会参加料

- 書籍代、教材代

- 通信費用

- 事務用品(筆記用具、トレード用の机や椅子など)

- セミナーや懇親会会場に行くための交通費

などとなります。まさに、FXで利益を出すための投資は経費になります。

一定額以下の利益の場合、確定申告しなくて良い

- 無職か専業主婦で、FXの利益が38万円以下の場合

- サラリーマンで、FXの利益が20万円以下の場合

- 年金受給者で、FXの利益が20万円以下の場合

申告分離課税のポイントは、その名の通り本業とは分離されていて、いくらFXで利益を出そうとも、その人本人の所得全体を押し上げることはありません。税額も一律20.315%とシンプルで、他の投資との損益通算や損失繰り越しの制度も利用できます。まずはこの申告分離課税の仕組みを把握した上で、次の海外FXの総合課税に進んでください。

b.海外FX:総合課税

金融庁に未認可の海外FXの利益は、総合課税の雑所得というカテゴリになります。また、仮想通貨も2020年時点ではここにカテゴライズされます。

つまり、「副業の扱いになり、利益が出るほど本業(サラリーマンの給与など)と合算され、本人の所得全体を押し上げてしまう」仕組みです。

税額は総合所得により、以下の表のように増えていきます。

| 課税総所得額 | 税率 | 控除額 |

| 195万円以下 | 5% | 0円 |

| 195万円を超え 330万円以下 | 10% | 97,500円 |

| 330万円を超え 695万円以下 | 20% | 427,500円 |

| 695万円を超え 900万円以下 | 23% | 636,000円 |

| 900万円を超え 1,800万円以下 | 33% | 1,536,000円 |

| 18,000,000 円以上 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

※控除額…この金額を差し引いた額に課税される。所得が200万円なら「195万円を超え 330万円以下」なので、「97,500円」を200万円から引いた、1,902,500円が課税対象額となり、この「10%」の190,250円が所得税となります。

このように、儲かるほど税額が上がっていく仕組みなのはよく知られています。ここで重要なのは、本業の収入とプラスされる副業収入という位置付けで、海外FXで100万円儲かって、本業の年収が500万円なら合計で600万円の収入になってしまう点です。つまり国内FXのように分離されていません。

こちらも特徴を見ていきましょう。

国内FXとは損益通算できない

申告分離課税の国内FXと、総合課税雑所得の海外FXは別の税制であるため、損益を合体させて通算することはできません。

ただし、海外FX同士、仮想通貨、ライターや転売、アフィリエイト報酬などの副業収入といった、それぞれの雑所得とは通算できます。

損失の繰り越しはできない

国内FXでは可能だった、損失を翌年以降に繰り越して、勝ち額と相殺することはできません。

必要経費は認められる

国内FX同様、雑所得でも必要だった費用は経費として計上できます。

年収が上がることにより、国民健康保険料もアップする

見逃されがちですが、雑所得が多くて所得がアップすると、国民健康保険料額も上がります。会社員などで社会保険料の方は関係ないですが、個人事業主などで国保の方は、海外FXや仮想通貨などで勝ちまくると、所得に応じて決定される翌年の保険料が跳ね上がるかもしれません。

総合課税の海外FXは、勝てば勝つほど税金が跳ね上がり、本業収入+雑所得が4000万円を超えると、半分近くが税金となります。

もちろん4000万円も稼ぐのは大変ですが、そういう大きな利益を目指して資産運用に取り組むのなら、こちらは良い制度とは思えません。

実際仮想通貨で稼ぎすぎて、翌年の税金が大変なことになってしまった方はたくさんいます。そういった方は多額の所得税のみクローズアップされますが、翌年の国民健康保険料(だいたい所得の1割)も爆上げしており、これが地味にきいてきます。

c.法人口座:事業所得

第3のパターンが、会社でFX口座を開き、運用するやり方。

「会社の事業としてFXのトレードを行い、会社の売上と経費を総合して法人税を納める」という仕組みです。

たとえば製造業の法人が、法人としてFXも行う場合、製造業による収益に加えて、FXでの収益もある状態になります。

誰もが法人を持っているわけではない

法人口座は、個人口座のほぼ上位互換といえる存在で、使うことによるデメリットはほぼありません。

ただ、経営者や経営陣でないと利用できない仕組みであり、そういった人は少数です。

損益繰り越しは10年

個人は3年のところ、法人税は10年間の損失繰り越しができます。

他事業との損益通算が可能

個人口座なら他の先物商品と損益の通算ができましたが、法人FXの場合はその会社内のいろいろな事業との損益通算ができます。そして全ての事業所得を合計したところに法人税がかかるため、損益通算の範囲は非常に広いです。

経費の幅が広い

その会社を経営するために必要な費用が全て経費になります。本やパソコンやセミナーに限らず、事務所の家賃や光熱費、通勤のための車両代やガソリン代、定期券代なども経費です。

口座開設手続きが煩雑で時間もかかる

ただし法人口座は開設の手続きが個人口座よりずっと面倒です。必要な書類が多く、記入事項も多く、さらに開設まで数週間程度かかることもあります。

法人口座は、使えるなら使った方が良いですが、誰もが社長ではないので選択肢にできない方も多いでしょう。

ノックアウトオプションは国内FXと同じ申告分離課税

さて、ここから本題です。すでに軽く書きましたが、IG証券、そしてFOREX.comのノックアウトオプションは上のaに相当するため、申告分離課税での納税が可能です。国内FXと同じですね。

※IG証券、FOREX.comともに母体は海外の法人ですが、日本の金融庁の認可を受けている、れっきとした国内FX会社です。

つまりどれだけ稼ぎまくっても、約20%の税金しか納めなくて良いですし、損失の繰り越しが3年間可能です。海外FXのように、最大で半分近くが税金になるわけではありませんので、安心してトレードの利益を追求してください。

そもそも海外FXってメリットある?

違法な海外FX撲滅!ノックアウトオプションの方が良い!でも書いていますが、海外FXは厳密には合法ではありません。明確に取り締まることができないだけです。

そして、上の記事にもあるように、海外FXと国内FXを比べて、海外だけの明らかなメリットは、高いレバレッジでトレードができる点のみ。それ以外は、ここまで解説してきた通り、税制や繰り越しにおいて、国内FXの方が優れています。

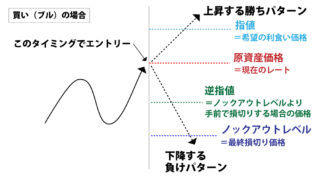

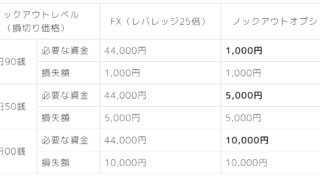

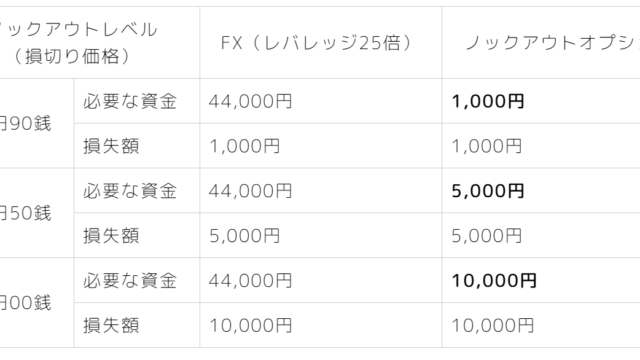

そして、その高いレバレッジも、ノックアウトオプションで運用することで実質的に解決してしまいます。詳細はノックアウトオプションの驚異的な資金効率をFXと比較!で解説していますが、ノックアウトオプションは事前に設定する損失額さえ持っていればそのポジションを持てるため、狭い損切り幅でのトレードなら海外FXと同じような高い資金効率が実現されます。

つまり、税制面で不利であり、そもそも違法な海外FXを使うメリットは、ノックアウトオプションの登場によりもはやなくなったといえます(海外FX+MT4のEA運用は除く)。